Taxes sur les véhicules de tourisme : pensez-y en janvier !

Les taxes sur les véhicules de tourisme affectés à des fins économiques sur la période du 1er janvier au 31 décembre 2025 doivent être déclarées et payées en janvier 2026 pour les entreprises soumises à la TVA selon le régime normal ou celles non redevables de la TVA. Tour d’horizon de ces taxes !

Rappel

Les véhicules de tourisme utilisés en France pour les besoins de la réalisation d'activités économiques sont soumis à 2 taxes annuelles (article L421-94 et s du Code des impositions sur les biens et services « CIBS ») :

- une taxe sur les émissions de dioxyde de carbone ;

- une taxe sur les émissions de polluants atmosphériques (ancienne taxe sur l’ancienneté du véhicule).

qui est redevable de ces taxes ?

Les deux taxes sont dues par l’utilisateur du véhicule, c'est-à-dire les entreprises (sociétés ou entreprises individuelles) qui :

- détiennent des véhicules affectés à des fins économiques,

- ou en disposent dans le cadre d'une location ou d'une mise à disposition,

- ou encore prennent en charge les frais d'acquisition ou d'utilisation de véhicules.

quels sont les vÉhicules concernÉs ?

Les véhicules de tourisme soumis à ces taxes s’entendent des véhicules :

- de la catégorie M1, à l'exception de certains véhicules à usage spécial ;

- de la catégorie N1 déterminés par décret qui, compte tenu de leur carrosserie, de leurs équipements et de leurs autres caractéristiques techniques, sont susceptibles de recevoir les mêmes usages que les véhicules de la catégorie M1. En pratique il s’agit des véhicules :

- dont la carrosserie est « Camion pick-up » et qui comportent au moins cinq places assises ;

- dont la carrosserie est « Camionnette » et qui comportent, ou sont susceptibles de comporter après une manipulation aisée, au moins trois rangs de places assises.

DEUX CAS D'EXONÉRATION

- Une exonération des 2 taxes s’applique de plein droit à certains véhicules, et notamment ceux :

> pris en location par le redevable sur une période d'au plus un mois civil, ou trente jours consécutifs ;

> les véhicules accessibles en fauteuil roulant ;

> utilisés par les personnes exerçant leur activité sous la forme d’une entreprise individuelle, sous réserve du respect des règles des aides de minimis.

En pratique, même si les indépendants entrent dans le champ d’application de ce dispositif, ils bénéficient d’une large exonération en application des articles L421-127 et L421-139 du CIBS. Aussi, les taxes ne sont dues par les entreprises individuelles que dans les rares cas de dépassement des plafonds des aides de minimis. - Une exonération de la seule taxe sur les émissions de dioxyde de carbone peut également s'appliquer, sous conditions :

> pour les véhicules dont la source d'énergie est exclusivement l'électricité, l'hydrogène ou une combinaison des deux (en pratique, ils ne payent pas non plus l’autre taxe étant donné que le montant de celle-ci est pour eux de 0 €).

À NOTER

Depuis le 1er janvier 2025, les exonérations concernant les véhicules hybrides et assimilés sont supprimées pour être remplacées par des abattements dans le cas où la source d'énergie du véhicule comprend le superéthanol E85. Les abattements prévus sont :

> 40 % des émissions de dioxyde de carbone, sauf lorsque ces émissions excèdent 250 grammes par kilomètre ;

> 2 chevaux administratifs pour la puissance administrative, sauf lorsque cette dernière excède 12 chevaux administratifs.

comment sont calculées ces taxes ?

La taxe sur les émissions de CO2

Cette taxe se calcule selon 3 barèmes progressifs qui coexistent en fonction du dispositif d’immatriculation dont dépend le véhicule, puis, le calcul de cette taxe se base sur la durée d’utilisation comptée en nombre de jours sur une année civile.

À RETENIR

Cette taxe est durcie par un abaissement progressif de son seuil de déclenchement durant la période d’imposition allant de 2024 à 2027.

- Pour la plupart des véhicules immatriculés après le 1er mars 2020, c’est le dispositif d’homologation WLTP qui s’applique et qui permet de mesurer :

- La consommation de carburant ;

- L’autonomie électrique ;

- Les rejets de CO2 et autres polluants.

- Pour les véhicules utilisés à des fins économiques depuis janvier 2006 mais dont la première mise en circulation a eu lieu après le 1er juin 2004, c’est la norme NEDC qui s’applique et qui permet de déterminer le taux d’émissions de CO2.

- Pour les véhicules qui ne relèvent pas de ces deux dispositifs, c’est la puissance fiscale qui s’applique.

Ces barèmes peuvent être consultés dans le Code des Impositions sur les Biens et Services aux articles L421-120 à L421-122.

La taxe sur les émissions de polluants atmosphériques

Le tarif de la taxe annuelle sur les émissions de polluants atmosphériques, compris dans une fourchette allant de 0 € à 500 €, est déterminé en fonction de l'appartenance du véhicule à l'une des trois catégories d'émissions de polluants suivantes :

- la catégorie E : ce sont les véhicules dont la source d'énergie est exclusivement l'électricité, l'hydrogène ou une combinaison des deux ;

- la catégorie 1 : ce sont les véhicules alimentés par un moteur thermique à allumage commandé et qui respectent les valeurs limites d'émissions « Euro 5 » ou « Euro 6 » ;

- la catégorie des véhicules les plus polluants, qui regroupe les autres véhicules.

À NOTER

Le montant de chacune de ces taxes sera égal, pour chaque véhicule, au produit entre, d'une part, la proportion annuelle d'utilisation et, d'autre part, du tarif fixé pour chacune des taxes.

QUID EN CAS DE REMBOURSEMENT DES FRAIS PAR L’ENTREPRISE ?

Lorsque les frais que l'entreprise prend à sa charge sont déterminés en fonction de la distance parcourue par le véhicule pour les déplacements professionnels, la proportion annuelle d'utilisation du véhicule est multipliée par un pourcentage déterminé en fonction de cette distance, exprimée en kilomètres sur une année, à partir d’un barème publié à l’article L421-110 du CIBS. Ce barème est identique à celui de l’ancienne TVS.

Le montant cumulé des deux taxes annuelles exigibles fait l'objet d'un abattement de 15 000 €.

quelles obligations pour l’entreprise ?

Toute entreprise doit tenir, pour chacune de ces taxes dont elle est redevable, un état récapitulatif annuel des véhicules qu'elle utilise et qui sont dans le champ de la taxe.

Cet état récapitulatif doit faire apparaître, pour chaque véhicule, les paramètres techniques intervenant dans la fixation du tarif, la date de première immatriculation et la date de première immatriculation en France, le mode d'utilisation ainsi que la période d'utilisation. Les véhicules exonérés doivent être présentés distinctement par motif d'exonération.

L'état récapitulatif devra être à jour au plus tard à la date de la déclaration et sera tenu à la disposition de l'administration.

comment déclarer et liquider les taxes ?

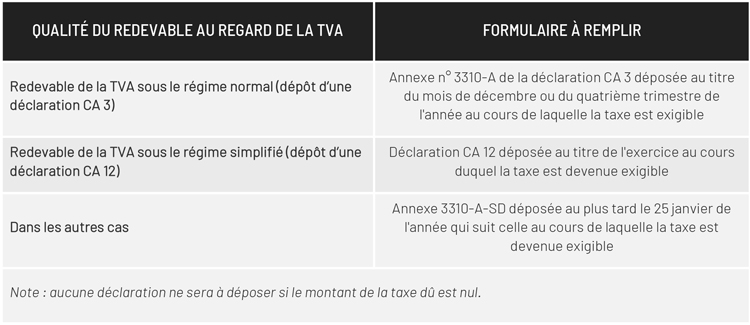

Les taxes sont déclarées et liquidées par le redevable dans les mêmes conditions que la TVA.

Ainsi, si les entreprises soumises à la TVA selon le régime normal ou celles non redevables de la TVA doivent déclarées et payées les taxes en janvier 2025, les entreprises relevant du régime simplifié de TVA, devront effectuer le nécessaire lors de leur déclaration annuelle.

Une fiche d’aide au calcul est proposée sur le site du ministère « impôts.gouv » - formulaire n° 2857-FC-SD et formulaire n°2858-FC-SD.

QUEL TRAITEMENT FISCAL ?

La déductibilité des taxes annuelles sur les véhicules de tourisme dépend du régime d’imposition de l’entreprise redevable :

> les entreprises passibles de l’impôt sur les sociétés (IS) devront réintégrer le montant des taxes dû dans leur résultat imposable ;

> les entreprises individuelles passibles de l’impôt sur le revenu (IR) et les associés des sociétés à l’IR relevant de la catégorie des bénéfices industriels et commerciaux (BIC) devront également réintégrer le montant des taxes dans leur résultat imposable (article 39,1,4° al 1 du CGI) ;

> les entreprises individuelles passibles de l’IR et les associés des sociétés à l’IR relevant de la catégorie des bénéfices non commerciaux (BNC) pourront déduire les montant des taxes supportés de leurs revenus ou de la quote-part non soumises à l’IS qui leur revient faute de modification de l'article 93 du CGI excuant la déduction.