Micro-BNC ou déclaration contrôlée : "c’est mon choix"… avant le 1er février !

La Loi de finances pour 2018 (loi n° 2017-1837), dans son article 22, a modifié la rédaction de l’article 102 ter du CGI et fait passer les limites d’application du micro-BNC à 70 000€ (au lieu de 33 200€) dès 2017.

Les avocats, au même titre que les autres professionnels libéraux, bénéficient de cette mesure. Toutefois, certains choix devant être matérialisés avant le 1er février 2018, nous vous rappelons les différentes situations pouvant se présenter et les démarches à entreprendre.

Rappel

Micro-BNC : une limite à 70 000€ dès 2017

L’article 102 ter du CGI prévoit désormais une limite d’application du régime à 70 000€ (en lieu et place de la limite de 33 200€). Pour apprécier si vous pouvez bénéficier du régime micro-BNC en année « N », il convient d’examiner le niveau de vos recettes de l’année « N-1 », voire « N-2 ».

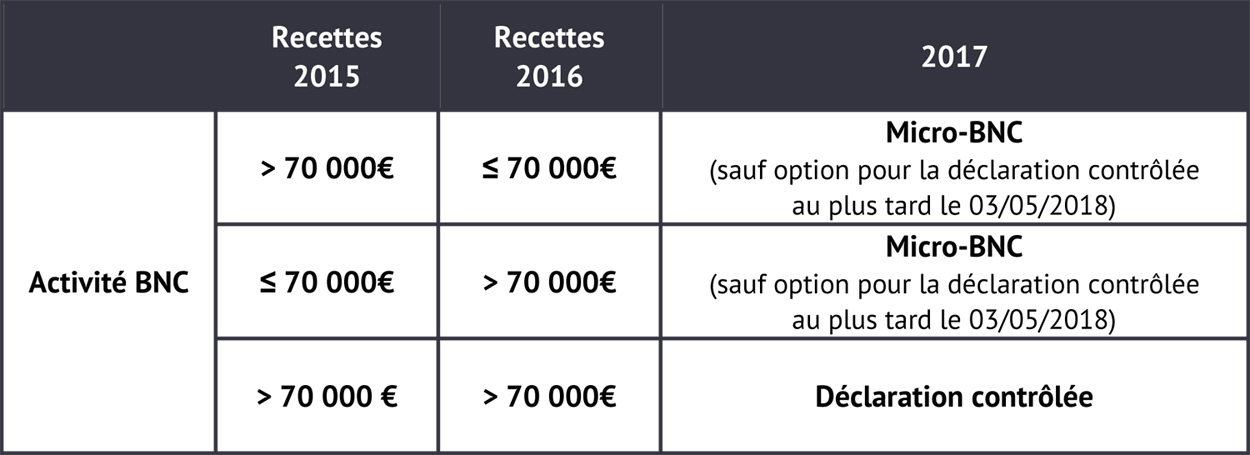

Pour la détermination du régime d’imposition des revenus de l’année 2017 :

- si vous disposez de recettes inférieures à 70 000€ en 2016, vous pouvez bénéficier du régime micro-BNC pour l’année 2017 (quel que soit le montant des recettes 2017) ;

- si vous disposez en 2016 d’un montant de recettes supérieur à 70 000€, il faut dans ce cas examiner les recettes 2015 pour apprécier si vous pouvez ou non bénéficier du régime micro-BNC en 2017.

Le tableau synthétique ci-après reprend les règles qui sont désormais applicables.

Micro-BNC ou déclaration contrôlée n° 2035 matérialisation des choix

Professionnel de plein droit au régime micro-BNC

Deux cas de figure sont à distinguer.

- Si les recettes N-1 et N-2 sont inférieures à 70 000€.

Le régime micro-BNC s’applique de droit sans démarches particulières à effectuer. Les recettes brutes sont à reporter sur la déclaration d’impôt sur le revenu n° 2042.

Il est possible d’opter pour la déclaration contrôlée par le dépôt de la déclaration n°2035 (il n’y a pas de courrier spécifique à adresser). - Si les recettes N-1 ou N-2 sont inférieures à 70 000€.

Le régime micro-BNC s’applique de droit, mais le professionnel peut y renoncer.

Le dépôt de la déclaration n°2035 vaut option (pas de courrier spécifique à adresser). L’option doit être exercée dans le délai de dépôt de la déclaration n°2035 de l’année au titre de laquelle le professionnel demande à être imposé selon ce régime (en pratique, le 03/05/2018).

Dans le cas d’un professionnel de plein droit au régime micro-BNC, l’option pour le dépôt de la 2035 n’est désormais valable qu’une année. Par la suite, l’avocat sera toujours libre de dénoncer tous les ans l’option faite.

![]() Cette dénonciation doit, en principe, intervenir avant le 1er février de l’année concernée.

Cette dénonciation doit, en principe, intervenir avant le 1er février de l’année concernée.

Professionnel de plein droit au régime de la déclaration contrôlée

Si les recettes des années N-1 et N-2 sont supérieures à 70 000€ : application de droit de la déclaration contrôlée sans démarche particulière.

Le dépôt de la déclaration n°2035 doit être réalisé dans les délais.

Professionnel ayant antérieurement opté pour la déclaration contrôlée

Les professionnels qui disposaient jusqu’à présent de recettes inférieures à 33 200€ pouvaient opter pour le régime de la déclaration contrôlée en déposant une déclaration n°2035. Cette option doit être exercée dans le délai de dépôt de la déclaration n°2035 de l’année au titre de laquelle le professionnel demande à être imposé selon ce régime (en pratique, le 03/05/2018).

![]() Cette option vaut pour une année renouvelable par tacite reconduction sauf en cas de dénonciation avant le 1er février de l’année au cours de laquelle il est souhaité mettre fin à ce régime.

Cette option vaut pour une année renouvelable par tacite reconduction sauf en cas de dénonciation avant le 1er février de l’année au cours de laquelle il est souhaité mettre fin à ce régime.

Deux cas de figure sont à distinguer.

- Si un professionnel avait opté en 2016 pour le régime de la déclaration contrôlée.

Dans ce cas, le professionnel devait dénoncer son option avant le 1er février 2017 pour bénéficier du régime micro-BNC en 2017. Ce cas de figure spécifique n’a pas été prévu dans le cadre de l’examen de la loi de finances. En effet compte tenu de l’effet du doublement des limites pour l’imposition des revenus 2017, la date limite de dénonciation de l’option pour la déclaration contrôlée est dépassée.

Si les professionnels dans cette situation envisagent un retour au régime micro-BNC pour 2017, il leur faut se rapprocher de leur service des impôts des entreprises (SIE). Ce dernier jugera s’il est possible de prendre en compte cette dénonciation tardive d’option. - Si un professionnel avait opté en 2017 pour le régime de la déclaration contrôlée.

Il doit dénoncer son option avant le 1er février 2018 pour bénéficier du régime micro-BNC en 2018.

Il doit dénoncer son option avant le 1er février 2018 pour bénéficier du régime micro-BNC en 2018.

Professionnel ayant opté pour la déclaration contrôlée lors de son début d’activité en 2017

Les renseignements reportés lors des démarches d’immatriculation (professionnel ayant coché « Déclaration contrôlée » lors du dépôt de l’imprimé P0 pl) valent en principe option. Pour les professionnels ayant renseigné le régime de la déclaration contrôlée et souhaitant renoncer à ce régime, nous leur conseillons au préalable de se rapprocher de l’administration fiscale afin de s’assurer de la suite favorable donnée par le SIE à cette demande.